本周,管理着2万亿美元资金的瑞银全球首席投资官Mark Haefele也表示,癌症免疫疗法将是下一个最有前景的长期投资主题之一,预计会带来极具吸引力的投资回报。

免疫疗法为治愈癌症提供了曙光

免疫疗法是近年来日益受到青睐的癌症疗法,简答来说,就是让免疫系统识别癌细胞并主动发起攻击。机体免疫系统通常是选择忽视癌细胞的,过去数十年里对于免疫疗法的研究就是为了攻克这一难题。

一些疗法会制造一种标记癌细胞的蛋白成分,以便免疫系统识别。其他疗法包括从患者体内提取出最能有效抗肿瘤的白细胞,通过基因修饰让这些白细胞专门攻击癌细胞。

几年前当免疫疗法的临床试验开始逐渐显现成效时,这一治疗方法才开始成为大众关注的焦点。2013年制药公司Bristol-Myers Squibb在临床试验中发现,免疫疗法让1800名黑色素瘤晚期患者中的22%寿命延长3年。其中开发的两种药物Yervoy和Opdivo取得了令人鼓舞的成果。当年癌症免疫疗法还被国际顶级杂志《科学》评为年度十大科学突破之首。

《科学》杂志的Jennifer Couzin-Frankel写道:“对于医者来说,每天看到患者因晚期癌症而失去生命的现象有很多,而这一治愈率在几年前是根本无法想象的。”

“随着人口老龄化,癌症治疗市场在迅速扩张,政府、保险机构及个人对延长寿命的医疗投入也在不断增加,”Haefele说道,“在2010到2014年间,美国、德国和加拿大癌症患者的人均支出增加了60%。”

根据瑞信银行的预测,到2020年,免疫疗法所能产生的年均收入将达到85亿美元,这超出了2014年所有纽约公司所产生营业总收入的一半。

对于很多尝试了各种传统疗法的患者来说,免疫疗法让他们看到了新的希望,但是免疫疗法在美国的平均费用预计会是普通疗法的几乎两倍。

“早期的免疫治疗可能比较昂贵——每个患者每年需要的费用可能高达1万美元,” Haefele表示。

华尔街生物科技板块的新星

在过去的5年里,美国生物科技公司实现了跨越式发展。这类产业的风投、IPO、融资和并购活动非常活跃。从2013年到现在,纳斯达克生物技术指数已经上涨了500%左右(综合指数200%左右),其中癌症免疫疗法板块的表现尤为突出。

其实,华尔街早就已经嗅到了商机。2013年高盛就提醒投资者关注癌症免疫疗法这一领域。今年年初,标准普尔发布了一篇报告,将5种癌症免疫疗法药剂列入2015年最具前景的药物中,并表示会不断增加在这方面的投资。其实这类免疫疗法药物在2009年以前从未被列入过此类名单中。

今年3月开始,有一个朗克癌症免疫指数(LCINDX)开始发布,主要由25家采用了相关技术的企业组成。10月,首个追踪专门研发癌症免疫疗法公司股票的ETF——Loncar Cancer Immunotherapy指数也已经在纳斯达克开始交易。

Juno是该领域最热门的初创公司,2014年12月在纳斯达克以每股24美元的价格首次公开上市,随后Juno连续推出3款免疫细胞疗法,并迅速成长为肿瘤免疫学领域的领导者,截至本周四该公司股价为55.83美元,一年时间里涨幅达到133%。另外一家生物制药新贵Kite Pharma从2014年10月的28美元已经上涨到了现在的73.25美元,涨幅约162%。专注罕见病基因疗法开发的Bluebird bio公司从去年12月的到现在涨幅也高达108%。

这三家公司的一些治疗方法是非常复杂,而且价格高昂,并且会引起一些严重的副作用,迄今为止很多还未得到审核批准。但是这些治疗技术在白血病和其他一些血癌的早期临床试验中显现出非常惊人的效果,研发者正在竞相设法将这些技术扩展到其他癌症的疗法之中。

事实上,全球的医疗研究人员正在努力研发各种癌症免疫疗法,并结合传统疗法以帮助患者逃离病魔。

德克萨斯太平洋集团(TPG Capital)的创始人David Bonderman是Kite公司的第四大股东,今年年初,他的个人投资就占到公司股份的6%。其投资市值已经飙升到了2亿美元。

索罗斯旗下的基金管理公司为Kite公司的第11大持有股东,股权占1.7%,当时的购买价格为30美元。

Arch Venture Partners基金公司在医药公司Juno的股份占据了一半。其联合创始人Robert Nelsen表示,亚马逊创始人Jeff Bezos和微软联合创始人Paul Allen对Juno也有投资。Nelsen指出他对生物制药公司的投资已经有28年了,而这是他第一次看到那些在治疗绝症之路挣扎的医生因免疫疗法而展露笑颜。

在美股,养老基金和风险投资基金对免疫治疗板块的投资也很高。Alaska Permanent Fund是Juno的早期投资者之一,股份大约达到30%,当时的净值约为11亿美元,即使当前面临全球股市的剧烈波动,该基金公司依然坚持持有这些股份。

14%的年增长率

免疫治疗理论的起源可追溯到19世纪,80年代末,法国研究人员发现了在T细胞上的一种叫做CTLA-4的受体。癌症免疫疗法的先驱James Allison发现了这种受体会阻止T细胞全力攻击入侵者,这能有效帮助杀伤癌细胞。医学诺贝尔奖得主Paul Ehrlich 教授在1990年也预测,结合肿瘤细胞的抗体分子将在肿瘤治疗中发挥重要作用。

Allison博士现在是德克萨斯大学安德森免疫学学院癌症中心主任,他发现了免疫系统的自然抑制机制,并发展了一种单克隆抗体疗法,促进免疫系统对抗癌症,这为黑色素瘤的患者带来了福音,并为百时美施贵宝的Yervoy成功开发与上市铺路。

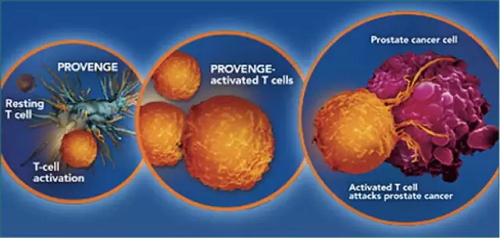

2010年美国FDA批准通过了第一个癌症免疫疗法药物,用于治疗晚期前列腺的肿瘤疫苗Provenge,经过临床试验,这项治疗可以延长患者生命4个月。2011年FDA又批准了负向共刺激因子抑制剂的单克隆抗体ipilimumab,用于治疗转移性黑色素瘤。

2014年,生物制药巨头Amgen研发的对抗白血病的免疫疗法抗癌新药Blincyto获得了FDA的审批通过。大市值医药公司Astra Zeneca如今也拥有了自己的免疫疗法平台。今年8月,该公司与Sosei的生物技术部门就免疫疗法试验达成了协议,协议价值可能高达5亿美元。

最近几个月,德国制药巨头默克公司研发的对抗肺癌的免疫疗法新药Keyruda也获得了FDA的审批通过。如今四面楚歌的加拿大制药巨头Valeant也可以生产对抗前列腺癌的免疫疗法药物Provenge。本周,根据Business Insider的报道,Bristol-Myers Squibb的又一种新型免疫肿瘤药物已经获得了FDA的审批通过。

在美国,癌症免疫疗法产业正在以每年14%的速度增长,几年之内其产业规模将达到350亿美元。比如,预计在2017年Keytruda的销售额将达到15亿美元,随着其他癌症治疗药物研发的展开,这类药物的销售规模还有可能会增加。

Haefele说道:“我们相信,未来的两年里还会有这类新药陆续上市,其销售潜力也价值高达数十亿美元。那些与免疫疗法高度相关的企业很可能会带来高于GDP的收入增长、投资者也能得到较高的投资回报和不断增长的派息。”

CAR-T疗法

广意上来说,癌症免疫疗法主要包括三大内容,基于细胞的方法( Cell-based therapies),抗体疗法( Antibody therapies),细胞因子疗法( Cytokine therapies)。其中,CAR-T(T细胞嵌合抗原受体)作为一种免疫细胞治疗方案,在全球范围内吸引了包括研究机构、医生、患者、投资人的大量关注。

CAR-T的原理在于经嵌合抗原受体修饰的T细胞,可以特异性地识别肿瘤相关抗原,使效应T细胞的靶向性、杀伤活性和持久性均较常规应用的免疫细胞高,并可克服肿瘤局部免疫抑制微环境并打破宿主免疫耐受状态。

目前,国外的CAR-T疗法研发正在如火如荼的进行着,主要相关公司包括诺华、Juno、Bellicum、Kite Pharma等。2014年7月FDA授予诺华公司开发的个性化CAR-T癌症疗法CTL019突破性药物认证,并希望借此推动这种疗法的研究。据了解,CAR-T整个疗程要持续3个星期左右,其中细胞“提取-修饰-扩增”需要约2个星期,花费时间较长。

通过CAR-T疗法治愈的Emily Whitehead

实际上,目前CAR-T细胞治疗技术在国际上还处于临床试验阶段,国内更是没有相关的法律规范,也因此没有收费标准。该疗法的发明人Carl June教授表示:“CAR-T技术2010年开始做第一次临床实验,估计2017年美国FDA通过,只用7年的时间,这样是很快的。”

根据各大分析机构预计,基于CAR-T 细胞的肿瘤治疗市场空间可能达到350亿到1000亿美金。

免疫疗法在中国

根据相关媒体报道,国内很多医院都在开展癌症免疫疗法,很多癌症患者也很难不对它动心。有医院主任说,目前国内有很多大医院都在实施这一疗法。但是这种疗法的效率还有带临床研究论证,就现有的资料来看并非对所有患者都有效果。而且其费用还较高,一个疗程就需要3万元左右,有时需要三四个疗程。

2015年10月9日,国家癌症中心主任陈万青带领团队在国际著名癌症专业期刊《癌症通讯》(Cancer Letters)上首次发布了我国居民癌症统计数据。结果显示,我国5年内诊断为癌症且仍存活的病例数约为749万,总体5年癌症患病率为556/10万。另外,我国5年内诊断为癌症且仍存活的白血病患者人数为11.73万人、淋巴癌患者人数为15.76万人。考虑到CAR-T对血液瘤的突出疗效,按国内每人10万人民币的治疗费用,CAR-T疗法在这两大血液瘤的潜在市场规模就超过了250亿元。

截止目前,正在开展的CAR-T临床实验共76项,其中美国48项,中国19项,欧洲7项,日本和澳大利亚各一项。尽管国内部分CAR-T技术还相对落后,研发也较为粗放,但研发广度和深度均为世界前列。

根据方正证券的数据,目前国内有近200家公司在使用传统过继免疫技术用于癌症临床治疗。一般采取为医疗机构提供免疫细胞治疗技术服务,并收取服务费的商业模式。医院支付公司技术服务费,而公司并不参与患者的诊疗,也不向患者直接收取费用,仅仅作为细胞体外培养环节的技术供应商。

一些癌症患者需要注意的是,在免疫治疗方面,我国还却缺乏完整、完善的临床试验,而且,还没有相关审批途径和管理规范,国内三甲医院进行的免疫疗法基本上都处于“无政府状态”。

根据方正证券的调研,在A股,国内药企尚未直接开展CAR-T研究,但是通过并购整合也逐渐开始涉足。例如国内创新药企龙头恒瑞医药在今年与深圳源正细胞合作成立恒瑞源正生物科技有限公司,开始发力免疫疗法。安科生物也通过与博生吉合作进入了此领域。在新三板,深圳合一康在立足传统免疫细胞治疗的基础上也开展了CAR-T治疗的基础研究并取得了一定的进展。

投资于你所熟悉的领域

癌症免疫疗法是一个非常复杂的领域,就连很多专家都不甚了解。作为一个该领域的投资者,尤其是对于散户来说,我们必须去了解其中的基本功能和潜力价值,并了解这些科学家正在针对免疫治疗做哪些研究和临床试验。

对于长期投资者,生物制药板块的投资是可以看到非常显著的回报,像Merck, Bristol-Myers, Amgen这样一些大市值、成熟型企业会是相对比较安全的选择。当然,较低的波动性所对应的也就是相对较小的收益率,这对风险偏好低的投资者来说会是比较好的策略。

对于风险偏好高且希望获得更大回报的投资者来说,相关产业的初创公司存在着很多机遇。生物医药类的投资需要投资者作出更多的研究分析,至少应该知道他们的主要产品,产业优势和风险敞口。

对于研究者和投资者来说,癌症免疫疗法是一个极具挑战性的领域。在其现有的成功案例之上,免疫疗法还在不断变化和发展,其中所存在的机遇不可忽视,越来越多的专业投资者也将参与到这类投资当中。正如彼得林奇所说的“投资于你所熟知的领域。”如果你想投资癌症免疫疗法概念,我认为建立在熟知的基础上所进行的投资所获得得回报将会更高。