本文转载自“动脉网”。

监管上,有了NIPT的先例,肿瘤临床检测的审批和管理程序似乎是有了参照。大规模的融资后,行业是否会像NIPT一样进入有序发展,这些企业的融资是在因为马上要爆发,还是暴风雨之前的筹谋?

如果把整个基因检测分成三块,以NIPT、肿瘤液体活检为代表的临床检测一定在内环,健康管理类和泛娱乐类型的检测则分别占据在二环和三环。相比其他两类检测,临床检测这一环的检测要严肃许多,门槛也更高。大额融资也基本都发生在这一环节。

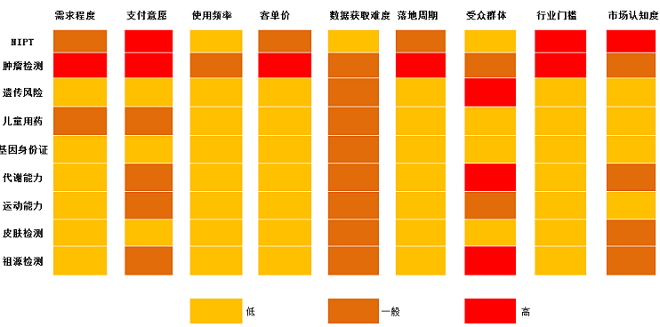

行业高,监管严,如果是需求快节奏的回报比,似乎大众化的产品要更快些,资本为什么要把大把的钱投进去呢。来看这个模型。

本模型以行业整体水平为标准

产品能否在市场上立足,与市场需求程度有很大关系。市场是否有真实需求,是否存在可替代产品,是否有人愿意买单?能够回答这些问题,千里马才能够找到伯乐。而产品市场的大小,则与受众群体大小、产品是使用频次、客单价水平下用户的付费意愿相关联。

相比NIPT,肿瘤检测是更大的市场

从这个模型可以看出,NIPT和肿瘤(包括肿瘤早筛和肿瘤临床检测)是比较理想的领域。NIPT的落地周期和技术门槛都要稍低,这个领域在肿瘤临床检测之前成型。但相比NIPT,肿瘤液体活检的受众群体更广泛,需求程度也更加强烈。

在可替代产品上,NIPT类似的临床技术还有传统唐筛和羊水穿刺。传统唐筛准确性较差,羊水穿刺风险较高,相比之下,NIPT技术具有优越性。

但NIPT只针对备孕或者孕期人群,受众较、使用频次低,整体市场不算太大。并且,NIPT检测之后不涉及相应的治疗环节,不容易形成产业闭环。

反观肿瘤检测,临床上其他手段有放射学、生化检测、病理学、组织学、质谱学等,但除了组织活检以外,没有技术能够对肿瘤进行分子层面和遗传层面的检测或分析。但组织活检的创伤性较大,如果要在治疗期间对或后期对肿瘤用药情况和复发情况进行检测,组织活检并不是一个容易操作的手段。

疯狂吸金背后的逻辑

对技术型企业而言,产品转化和规模化过程都需要大量的资金。2015年的肺癌诊断指南中以及将液体活检列入指标,也就是说这已经是一个被临床所认识和接受的产品。随意进入到一家液体活检企业的网站,发现几乎都有临床级别产品的宣传和介绍(早筛类除外)。

但这些公司的产品真的落地了吗?其实还没有......

目前所有的企业采用的都是服务模式,即通过与医院共建或者以第三方服务的形式,与医院展开科研上的合作和服务。企业不能与医院展开商业化的合作,也不能提供实质性的产品。

2014年“叫停文件”中,除了针对NIPT,其实也叫停了临床级别的肿瘤检测产品。随后的试点文件中,也有针对肿瘤的试点。到这个时间段,肿瘤和无创的监管还是同步的。但随后无创产品试剂盒陆续获批、无创试点取消,而肿瘤检测却没有新的动向.

商业化的临床检测需要满足两个条件:检测机构必须有第三方医学检验所资质,检验过程中所用到的仪器、试剂耗材必须经过国家食品药品监督管理总局(CFDA)批准。目前大部分从事肿瘤检测到企业都拿到了第三方医学检验所的资质,市场上也有仪器获批。但目前CFDA还没有批准任何一家企业的诊断试剂盒产品,试点也还没有取消。

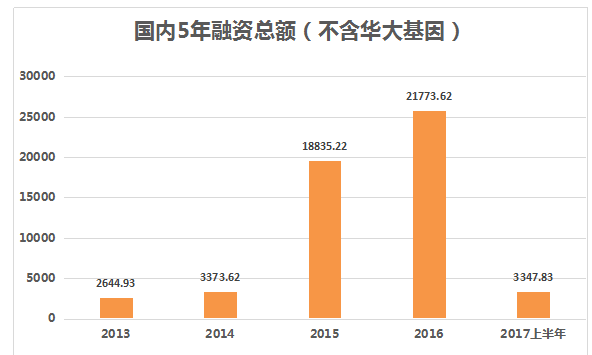

当然,这并不是因为CFDA对这项技术的否定,而是因为肿瘤本身的复杂性。既然已经开始管理类,说明最后还是会批。因此,一些倾向早期项目的资本便在这一时间段开始布局。因此,2015年、2016年两年这一领域融资总额出现了一次猛增。

图片来自动脉网2017年6月的投融报告

另一方面,由于没有产品落地,CFDA什么时候能批也是未知数。因此,也有一部分资本持观望态度。

CFDA释放利好信号,第二轮融资热潮来临

目前市场上尚未有一家企业的NGS肿瘤检测试剂盒获得CFDA的批准,如同当时NIPT的市场格局一样,率先获得审批的企业一定能够占据先机。

早在2015年,燃石医学、诺禾致源等几家业内领先的企业就已经向CFDA提交了试剂盒产品的申请。但直到2016年底,CFDA才开始释放利好信号。

2016年9月,燃石医学的试剂盒产品率先获得国家食品药品监督管理总局(CFDA)医疗器械技术审评中心批准进入《创新医疗器械特别审批程序》。这个消息不仅让燃石医学兴奋,对整个行业来说也是个天大的喜讯:监管部门终于受理了!

这个信号也让行业再次掀起了一股融资热潮。一些此前处于观望态度的机构,也开始抓紧时间布局。

截止到2017年9月份,这个领域一共有超过15起融资事件,融资总额超过13亿人民币。如果再加上安诺优达这一轮的融资,该领域今年的融资总额已经在20亿左右,并且还有几家大额融资尚未公布。

查阅今年液体活检企业的融资新闻,大多数企业都提到了一个词“检验试剂盒”产品的申报。动脉网认为这是大规模企业商业模式转变的一个信号,目前了解到的所有企业都在进行试剂盒产品的申报或者准备工作。其中,燃石医学、诺禾致源、世和基因、艾德生物、飞朔生物五家企业的试剂盒产品已经进入CFDA创新医疗器械特别审批程序。

数据来源:国家食品药品监督总局医疗器械技术审评中心

此前,几乎所有的企业采用的都是服务模式,即通过与医院合作建立实验室,或者合作的模式,通过医院给到样本,然后企业对样本检测。

如果试剂盒产品会怎么样呢?单一的服务模式就变成了“服务+产品”模式。除了为医院提供检测服务之外,企业还可以有产品输出。有能力和资质的医院可以自行购买仪器、试剂,自建实验室。就好比无创产前正式监管之后贝瑞和康所采用的IVD模式。

试剂盒产品获批不仅能让让中游企业解锁商业化检测,一定程度上还可为上游仪器市场带来一波红利。

未来可能

肿瘤的市场格局、监管方式都有相似之处。率先得试试剂盒产品的的企业将获得一定的市场先机。但随着获批的企业越来越多,市场格局将发生变化。企业或通过政府招标、或与医院直接合作的方式进入临床,如果企业在渠道上占据绝对优势,将来后来居上也是很有可能的事情。

不同的是肿瘤的检测比染色体异常疾病的检测更加复杂。染色体异常疾病只需在染色体层面检测,肿瘤则是受多个基因调控的复杂性疾病,目前我们对这些基因表达的掌握程度也不如染色体疾病成熟。这个领域是基因检测领域的“高海拔”技术领域,技术能力、产品与市场的契合程度也将成为竞争要素。

同时,肿瘤临床检测的受众人群更广、使用频率也更高。这个市场更大。

NIPT行业中,华大基因、贝瑞基因、达安基因、博奥生物、安诺优达几乎占领了全部市场,很难有企业能够在这些企业面前形成强大的竞争力。但肿瘤领域却不同,除了华大、贝瑞基因、艾德生物、诺禾致源等上市公司和独角兽企业,还涌现出了燃石医学、世和基因、思路迪三巨头;以及泛生子、元码基因、海普洛斯、吉因加、鹍远基因等极具影响力的领先企业。

除了巨头布局之外,肿瘤检测领域还有更多强有力的挑战者,想必日后的市场格局要远比NIPT市场复杂。

另外,目前大部分企业涉足仪器市场的可能性也不大。NIPT行业中,由于此前并未有仪器获得CFDA批准,上游空间还很大,这些企业会选择试剂盒产品和仪器同时布局。但如今,华大基因、贝瑞基因、博奥生物、达安基因以及安诺优达的测序仪相继获批,并且以华大基因为代表的企业正在开发更多更具临床普适性的测序仪产品。

行业分工越来越明显,加之肿瘤检测的技术门槛足够高,企业花费精力布局仪器市场的可能性不大。

结语

除了政策和市场推动,这一轮融资热潮与技术的进步也分不开。正是由于技术的不断发展和成熟,才使得行业逐渐获得了监管部门和市场的认可,才有了龙头企业的上市。而他们的认可又将发过来推动行业发展,从而为技术创新提供支持。