中国医药行业并购势头正劲。国内小型药企、医院、连锁药店,国外制药公司、新药研发机构、医疗机构屡成并购标的,新版GMP、医药流通规划、制药企业向下游延伸、增强自身研发实力、药品审批审评制度改革、医保控费及目录调整、借船出海等原因致药企拓张并购不断。新竞争格局下,国内药企利用沉淀资金及市场资本整合资源,正掀起一轮并购风潮。

2016中国医药行业并购数量超过400起,并购金额超过1800亿,海外并购案超过200亿,刷新并购数量及金额纪录。向前回溯,据上市公司公告、知名咨询公司研报等数据整理,自2012年始,中国医药行业并购数量及金额持续增长,5年逾涨5倍。

医药行业并购缘何火爆、谁在出手、出手原因、并购逻辑有何变化,动脉网(微信号:vcbeat)对此进行了详解。

从320亿到1800亿

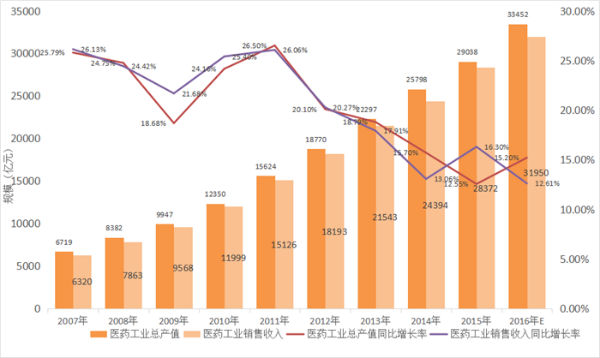

动脉网根据上市公司公告及咨询公司相关研报数据整理,自2012年开始,医药行业并购数量呈持续增长态势,到2015年,已超过450起,去年并购案例数量出现回落。

图表说明:根据公开资料及研报整理,不保证数据的完整及精确性,仅作参考。

与持续增长的并购数量相对应的是,并购金额亦屡次创造新高。2012年国内医药行业并购总金额约为320亿,到2016年,并购金额超过1800亿,5年间,医药行业并购总额涨逾5倍。

图表说明:根据公开资料及研报整理,不保证数据的完整及精确性,仅作参考。

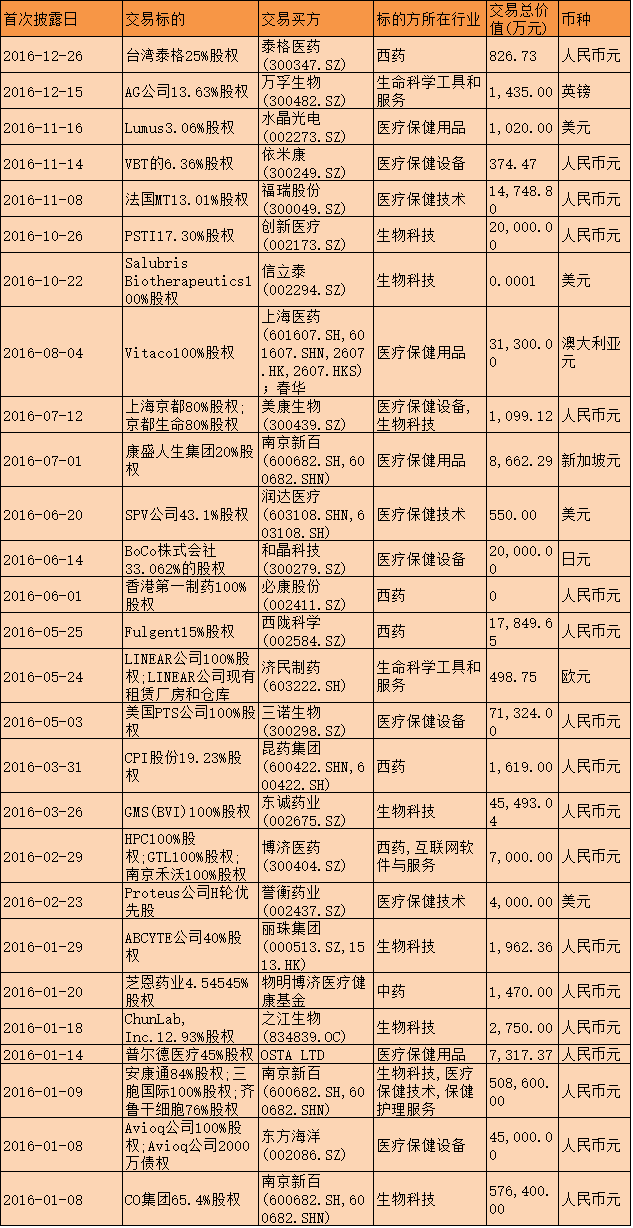

医药行业历年收并购大单案例

图表说明:根据公开资料及研报整理,不保证数据的完整及精确性,仅作参考。

政策压力是诱因

医药行业的投资并购动力,最直接诱导因素即出于产业链布局的延伸,借壳上市、资产重组及海外先进技术和研发能力引入亦为重点。

按国家食品药品监督管理总局2015年度监管统计年报数据,截至2015年11月底,全国共有原料药和制剂生产企业5065家。东方证券研究则称,我国制药企业中,70%以上的企业营收不足5000万元,近20%企业处于亏损状态。

基于此,药企通过并购整合等方式提升行业集中度,是医药及相关企业进行大规模资本运作的内生动力。

政策层面,2011年开始实行的新版GMP及2016年开始实行的仿制药质量和疗效一致性评价政策对医药行业并购有较强推动作用。

新版GMP于2011年3月实行,强调生产过程无菌、净化要求,同时要求企业建立质量关系体系。由于洁净级别提高,厂房的建设和设备方面投入的资金会非常大。

比如益佰制药公告称当时GMP改造一期项目投达2.71亿元,回收周期超过4年。而小型药企投入往往超过其年度利润,对企业自身实力和融资能力有较大的考验。当实即有声音表示,新版GMP对医药行业存在“洗牌效应”。

新版GMP对行业的重塑作用即提升了医药大型企业的竞争力,其通过公开发行股票和融资融券方式募集资金进行GMP车间改造,同时将触手伸向一些有较强发展潜力的小型药企,获得其药品生产批文。

政策层面对行业格局影响较大的还有去年4月开始推行的“一致性评价”,该法规指出,凡2007年10月1日前批准上市的列入国家基本药物目录(2012年版)中的化学药品仿制药口服固体制剂,原则上应在2018年底前完成一致性评价。

前述5000多家原料药和制剂生产企业手中,握有化药生产批号约10.5万个,其中绝大部分为仿制药。一致性评价政策涉及企业、影响范围之广亦远超其他政策。

首先是临床资源的不足。某医药上市公司高层即表示,全国仅有200家临床机构可做相关实验,进入一致性评价的基药品种达到1.7万个,如果全部做完,至少需要十年以上。从成本上来说,一致性评价与新版GMP不遑多让。此前单品一致性评价成本在50-60万左右,标准提高之后,成本升至于500万以上,加上前期基础研究成本,单品应在800万左右,而一般药企都有数只药品需要进行评价,成本则达数亿。

新版GMP加上一致性评价,药企洗牌在即。业界普遍认同的是,国内制药企业数量会减少一半,即从5000家左右降至2500家,市场格局演变为国资背景药企与民营药企二八分。

基于此,也很好解决了药企间并购整合的问题,小型药企并未消失,其通过兼并、重组等方式被纳入大药企体系,以大药企资本进行相关政策过渡,亦为其带去生产技术、批号等竞争力提升空间。2016年检测到的400多起行业并购当中,有超过一半是这样“大鱼吃小鱼”的情况。

借壳上市、资产重组、海外并购

借壳上市以开药集团借壳辅仁药业作为案例。开药集团主要从事化学药、中成药、原料药的研发、生产和销售,主要产品覆盖多种剂型的化学药、中成药和原料药,拥有的药品批准文号超过460个,接近30个品种进入医保目录,超过150个品种进入基药目录品类。辅仁药业集团是一家以药业、酒业为主导产业,集研发、生产、经营、投资、管理于一体的综合性集团公司。2015年12月末,辅仁药业宣布以发行股份及支付现金的方式收购辅仁药业100%股权,交易总金额达78.5亿。

借壳结果堪称双赢,开药注入辅仁药业之后,辅仁药业原本较强的中药生产能力加上开药集团的化药生产能力,为合并企业带来全面的资源整合,提振业绩。

资产重组方面,以国资为主,重庆医药注入建峰化工为其典型案例。重庆医药与建峰化工同属重庆化医集团旗下,建峰化工主营业务为尿素生产,2014、2015两年亏损,面临退市压力;重庆医药则屡有登陆资本市场计划,加上共同控股人化医集团推动,重庆医药于去年4月整体注入建峰化工,交易对价为66.98亿。本轮交易既曲线完成重庆医药上市路,亦保住了建峰化工壳资源。

海外并购方面,国内竞争格局加剧、政策环境趋严是主因,大型药企期望利用收购国外优质标的“借船出海”;从投资角度来说,人民币贬值预期、国内外估值差异致使药企敢于购买国外资产;另一方面,引进国外研发能力、先进技术等亦为主因。这几点都可找到相应案例,比如复星医药收购印度药企Gland期望通过其进入欧美市场;上海医药收购Vitaco优质保健品产品线提升集团竞争力,增强二级市场信心;海王生物入主美肿瘤设备生产及技术公司Provisio,意图布局肿瘤治疗领域。

综上,医药行业并购主要“买手”来自于大型药企、跨界资本(借壳)、集团资源重组及相关产业资本,主要原因为获得药品生产技术及批文、产业链整合、资源重组、资本投资及国外技术和研发能力引进。

医药并购面临拐点

尽管政策及产业诱因短期内不会出现太大变化,但医药行业并购已经开始出现拐点。一个直观的现象是,2016年医药行业并购数量较2015年已经有小规模下滑,或预示医药行业并购将有不同走向。

首先应该指出的是,医药行业仍处于增长期,但是增速已经略有下降,较2012年之前20%以上的增速约下降一半左右。

图表说明:根据公开资料及研报整理,不保证数据的完整及精确性,仅作参考。

未来几年,医药行业会保持较低增速的状态。反射到具体企业行为层面,投资并购行为将更加审慎。不过并购逻辑不会出现太大变化,三类标的将继续领跑医药并购风向标。其一是有一定市场价值的小型药企,包括中药、化药、血液制品等,尤其以独家、优质中药品种为目标的并购;其二是医疗服务机构,包括各级综合医院、专科医院、连锁诊所等,从此前的案例看,复星、康美、海南海药、天士力、信邦、华润三九等是这个领域的主要猎手,未来他们对于这一领域标的的追逐将延续;其三是新兴医疗领域,包括精准医疗、基因技术、互联网医疗等,从此前的案例看,这个领域的投资额多在亿元以下,尚未形成价值规律,药企并购主要是为了有故事可讲,短期对业绩影响较小。

海外并购同样尚无规律可寻,去年400多起并购案例当中,约有6%左右是海外并购,标的集中在原料药、仿制药、医疗设备、肿瘤技术、基因检测、放射疗法、医疗机构、保健品等领域,与国内并购行业基本重合。

资料来源:wind

较有差异的是,新兴技术的并购和投资比例高于国内,占到总并购案例的40%左右,一个合理的解释是国外药企在研发投入等层面高于国内,在全球普药中心转移的过程当中,中国药企希望以“金钱换时间”的方式获得技术储备,提升自身原研药及仿制药生产能力。

医药行业并购潮的背后,是政策压力助推,以及药企变革的原生动力所致,在医药工业增长趋于平稳、行业竞争转向原因下,医药并购已面临拐点。然瞄准优质标的,提升药企竞争力和市场把控的逻辑仍在,医药行业并购将有新的看点。