2014年最火的投资莫过于医疗健康行业,很多资本都在疯狂寻找接口。投中集团2014年GP市场调查发现,医疗健康行业是中国VC/PE基金管理人最关注的行业,行业偏好度78%,受捧程度甚至超过火爆的TMT行业。

“毫无疑问,未来的千万富翁一定会是从医疗领域产生。”不止一个资深投资经理对这个领域非常看好。

不过想要从这个领域分一杯羹可不是一件简单的事情,对机构投资者而言,这是一个门槛最高的行业之一,投资人必须有足够的专业高度。

医疗大健康的覆盖范围很广,主要分为生物医药、医疗设备、医疗服务三大类,而且每个大类中的细分领域的项目繁多,因此,如果不是半个专家,就一定需要有强有力的专家资源作为后盾支持。

揭秘最专业医疗投资机构

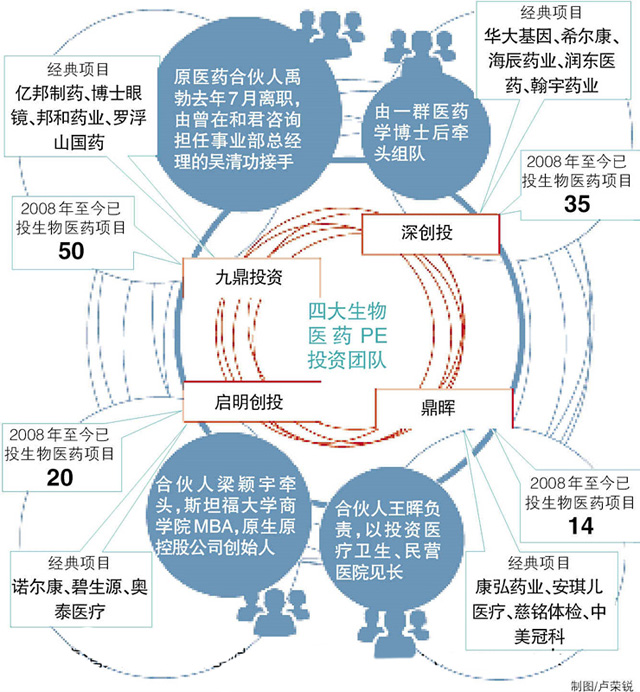

据理财周报产业与资本实验室统计,从2008年至今,共有264家PE/VC公司总共投资了599个医疗健康项目,在生物医疗领域投资最多的机构是九鼎投资、深创投、启明创投、鼎晖四家机构,其中仅九鼎就投资了超过50个项目。

九鼎是早在2009年就成立了昆吾九鼎(北京)医药投资管理有限公司,并在此后还邀请了海川科技投资总经理禹勃加盟,包括投资了湖南尔康制药、邦和生物等公司,并实现成功上市。在其离职后,由曾在和君咨询担任事业部总经理的吴清功接手,公司目前生物医疗领域的团队就有9个细分领域,主要投资方向以西药领域。

禹勃在医疗健康领域投资圈名气颇大,其离开九鼎后自行创业,与中融信托共同成立中融健康资管公司,进行医药行业并购整合业务。禹勃在不止一个场合表示,PE投资已过时,医药行业并购时代已经来临。

深创投和启明创投在医疗投资领域的配置也可谓是高大上。由段旭芳和周依两名医学类博士后作为行业顾问,在2010年组建了一个20人的医疗投资团队,比较经典的投资案例包括华大基因、希而康、海辰药业。

而启明创投的医疗投资团队主要由其合伙人梁颖宇牵头,来头也不小。加入启明前,梁颖宇还和人联合创办过一家叫生原控股的医药公司。与其他投资机构所不同的是,天图资本则比较“特别”,主要关注民营专科医院的投资,曾投资过凤凰医疗,慈铭体检等医疗机构。

图片来源:理财周报

抗肿瘤药物估值高

从目前来看,PE/VC投资最多的是在医药领域,医药的投资最具想象力。

医药简单可以分为西药和中药。由于中国实质上没有真正的西药的原研药,大部分为仿制药,其制作过程和新药研发是一样的,也会有药物失败的可能性,而且相对来说周期很长,做一款新药需要从完全自主研发、临床前、临床三期,一直到药批下来大概需要7—8年。

一位德同资本的资深人士向记者介绍:“国内PE比较尴尬的是,即使是创业板都会有盈利的门槛,上市公司作为PE来投是比较有风险的。PE行业还不是很成熟,投资人对资金的回报周期会比较短些。一般中国PE是5+2,如果你只有一款新药做上市会比较难。而像国外的话, 药在临床三期就可以上市募资了,PE基本上是8-10年,他们可以临床一期就可以投。”

值得一提的是抗肿瘤类药物,这类药物一旦研发出来就会有固定的刚性需求的市场,不过如果这类药物研发处于临床三期的阶段了,一般估值会比较高,PE在20—30倍左右。这一估值水平,几乎相当于一家公司IPO的市盈率估值。

除了仿制药之外,提供外包服务的公司也很有市场。据悉,目前国际医药巨头,如罗氏、强生等的新药研发很大程度上都是外包给其他国家,市场需求量很大。而中国劳动力成本较低,在西药的研发外包上会有一定的优势。

医药的研发外包主要是负责做临床前的化学分子筛选以及病理性的研究,临床的研发如跟医院的统筹安排,新药的注册审批等,并不完全只是生产。例如在纽交所上市的药明康德就属于此类。

当然,还有专门做生产外包的医药制造公司以及提供医药销售外包服务的公司。不过上述人士告诉记者,一般来说,国外有很成熟的医药销售渠道,不太需要销售外包公司,但是如果企业在产业链上能够打通,既有医药销售渠道的又有研发外包业务的公司比较有优势。

从总体来看,虽然做服务类的药利润率没有做研发药物那么高,不过做服务的话,相对来说收益会很稳定,风险较小,主要是依赖于接服务类性质的订单。

如果对投资中药感兴趣,则需要看公司的规模。规模大的公司,最好要有自己的销售队伍保证渠道,这样未来才会有行业并购整合的优势。而规模较小的药企,需要有独家,受国家保护的药。

在医疗设备方面,则可以关注进口替代产品所带来的市场机会。上述人士表示:“我们曾投过一家做人工耳蜗的,中国几千万的残疾人,大部分用的是进口产品,价格也比较高。如果国产技术能够上去,应该是有一定的市场。”不过,投资时,一方面要考虑政策的限制,另外一方面就是医院本身的驱动力。

此外,随着政策的放开,越来越多民营PE机构喜欢在民营专科医院里挖掘宝藏。“我们资金一般进入可以连锁化标准化的可扩张的民营专科医院,一般投资于成长期。民营医院大部分都没有什么技术门槛,更重要的因素是医院的管理水平和服务质量。”