本文转载自“21世纪经济报道”。

2017年中已过,又到了看各家药企财报的日子。跨国巨头们的销售业绩受业务组合、新药上市、成熟药品的市场策略、并购重组、竞争对手等多重因素影响,直观反映在每一阶段的营业额和增长率上。

纵观2017上半年成绩单,一方面,大多数药企业绩增长平平,增长率仅为个位数;辉瑞、吉利德、阿斯利康成绩下滑,后两家降幅超过两位数。

另一方面,一部分增长主要靠新药驱动,如罗氏的Tecentriq、多发性硬化症新药Ocrevus;诺华单抗药物Cosentyx、乳腺癌新药Kisqali等。一些药物在新兴市场的上市和推广也起到了业绩提振作用,如辉瑞的肺炎疫苗Prevnar在华获批上市,上半年新兴市场贡献了4%的增长;默沙东的宫颈癌疫苗Gardasil在上半年有近30%的增长,主要靠来自亚太地区和巴西市场的拉动。

Evaluate Pharma今年6月发布的报告预测,截至2022年,全球处方药销售量将以强劲的6.5%(年均复合增长率)增长至1.06万亿美元;药品方面,2022年艾伯维的修美乐将以159.01亿美元的销售额坐稳“药王”位子,孤儿药品销售额将增长32%;而随着生物仿制药的出现,其1940亿美元的销售带来的风险,可能是第二个专利悬崖时代来临的标志。

增长乏力

强生7月18日公布了2017年上半年业绩,以总营收366.05亿美元排在全球首位,同比增长1.8%。三大业务板块处方药、消费者保健及医疗器械分别贡献了168.80亿美元、67.06亿美元和130.19亿美元。

上半年,强生完成了对罕见病药物公司爱可泰隆Actelion 300亿美元的并购交易。爱可泰隆于1997年12月成立于瑞士,2000年在瑞士证券交易所IPO,以罕见病药物发家,特别是在肺动脉高压领域有多款成熟产品。

这笔交易完成后,强生获得Actelion旗下的Tracleer、Opsumit和Uptravi等治疗肺动脉高压的药物产品组合。根据2016年Actelion财报,上述三个药物的年销售额分别为10.2亿瑞士法郎、8.31亿瑞士法郎、2.45亿瑞士法郎,总销售额为24.12亿瑞士法郎。强生由此将全年收入预期调增至758亿-761亿美元。

第二至五名的罗氏、辉瑞、诺华和赛诺菲在上半年跨入了200亿美元“俱乐部”。

罗氏7月27日发布的财报显示,罗氏集团今年上半年实现净利润55.7亿瑞士法郎(约合49.2亿欧元),同比增长2%;营业额263.4亿瑞郎,同比增长5%;其中医药销售额205.2亿瑞郎,同比增长5%;诊断销售额58.2亿瑞郎,同比增长5%。

罗氏集团总裁塞文林·施瓦恩Severin Schwan表示,通过新产品投放市场,制药和诊断部门双双取得了好业绩。特别是成功投放市场的治疗两种形式多发性硬化症的Ocrevus受到欢迎。根据上半年业绩,罗氏集团修订并提高了全年的销售增长率。

辉瑞上半年总收入256.75亿美元,同比下滑2%。辉瑞产品线虽然十分丰富,但表现较好的产品主要是抗凝血药物Eliquis(51%)、乳腺癌药物Ibrance(63%)、类风湿关节炎药物Xeljanz(42%)。

对于辉瑞上半年业绩,辉瑞CEO Ian Read表示,符合预期而且对产品管线比较乐观,“未来5年将有25-30个新药获批上市,其中15个新药有成为重磅炸弹的潜力,而且这15个新药有一半能在2020年前获批。辉瑞未来的策略仍是最大化地利用市场机会,同时全力推进管线产品研发进展和管控好公司成本。”

诺华上半年营收238亿美元,增幅1%。其中,仿制药业务部门Sandoz净收入49亿美元(-2%),眼科业务部门Alcon净收入19亿美元(+2%)。诺华在新兴市场表现优异,其中中国市场取得了10%的增长。

最近诺华最风光的要数其CAR-T疗法CTL-019获得FDA肿瘤药物专家咨询委员10:0一致推荐批准,用于治疗复发性或难治性儿童、青少年B-细胞急性淋巴细胞白血病,甩开业内另外两家巨头Kite Pharma和JUNO先行上市几无悬念。

其他增长幅度较大的如艾伯维,上半年营收134.82亿美元,同比增长8.6%,其业绩增长主要靠明星产品修美乐Humira和依鲁替尼Imbruvica,上半年分别贡献了88.34(14.3%)亿美元和11.77(43.6%)亿美元。

自2012年接棒波立维之后,至2016年,修美乐已经连续五年成为全球销量第一的生物制剂,并保持高速增长,2016年全球销售额达160.78亿美元。Evaluate Pharma预测,2022年修美乐仍是“药王”。

榜单上最打眼的增幅来自于勃林格殷格翰(BI),其上半年销售额达92亿欧元,经汇率调整后增长率达24%,负责财务的执行董事会成员Simone Menne表示:“增长主要得益于对梅里亚动物保健业务的整合,公司在动物保健领域的净销售额增长三倍多。”

另外在医疗器械方面,GPS(GE、飞利浦、西门子)三巨头依旧强势,医疗业务营收排名分别为GE(89.9亿美元)、飞利浦(81.65亿欧元)、西门子(67.23亿欧元),增幅在2~3%。

雅培收益虽不如上述三家,但其二季度医疗器械板块销售表现亮眼,全球销售额达26亿美元,同比增长3.2%。其中,与糖尿病护理业务相关的产品销售同比增长25%。雅培与圣犹达医疗的合并,使其在神经调控领域一跃成为全球第一。在中国、巴西、俄罗斯和印度等重要市场的推动下,雅培二季度药品业务的全球销售额达到10亿美元,同比增长3.5%;诊断业务销售额13亿美元,同比增长5.4%。

创新药物是主流

对于各大跨国药企来说,“新药研发、销售策略以及并购、充实产品线都对榜单变化存在影响。相较来说,由于新药上市有一定的时间跨度,短时间内并购对于提高销售额有比较直接的作用。”吉凯基因研发总监袁纪军对记者表示,“此外,抗肿瘤药和免疫药物市场越来越大,针对细分市场的机会也越来越多。”

根据Evaluate Pharma的预测,2022年,诺华、辉瑞和罗氏将会是全球处方药销售额前三强。其中,创新药、肿瘤领域仍然是2016-2022年度销售额最大的治疗区域(12.7%的年均复合增长率);生物制剂将在2020年之前贡献TOP100产品52%的销售份额。

TOP15肿瘤药在2022年合计可以实现近900亿美元的销售收入,而新基(Celgene)针对多发性骨髓瘤、套细胞淋巴瘤等适应症的来那度胺(Revlimid),将在2022年成为全球销售额最高的肿瘤药,达到141.9亿美元。

纵观各大药企研发布局,在抗肿瘤药和免疫药物方面各有侧重,竞争激烈。市场关注度较高的药物包括:BMS针对黑色素瘤、非小细胞肺癌(NSCLC)等适应症的Opdivo,默沙东旗下与其对打的产品Keytruda;强生Imbruvica依鲁替尼;罗氏的Tecentriq为FDA首个批准用于治疗膀胱癌的免疫药物等。

以今年上半年成绩来看,处方药业务方面,强生增长较为强势的药品包括优特克单抗(17.3%)、利匹韦林(26.6%),肿瘤线上,BTK抑制剂依鲁替尼和针对多发性骨髓瘤的daratumumab,增幅分别高达54.5%和165.1%。

罗氏一直被认为是肿瘤领域的领导者,但EP认为新基(Celgene)和诺华仍是这一领域有力的挑战者。预计到2020年,Celgene(15%)和Shire(10%)的销售收入增长最快。

研发方面,百健(Biogen)的aducanumab和强生的apalutamide预计是最有价值的研发项目;全球制药研发支出预计在2022年增长2.4%至1810亿美元,罗氏在2022年将成为药剂研发最大的投资者。

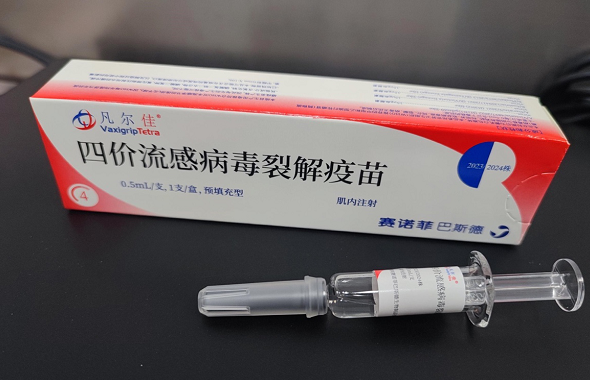

细分领域,至2022年,诺和诺德仍将占有抗糖尿病市场较高份额;艾伯维则将主导抗风湿药市场;GSK会在疫苗市场领先于默克和辉瑞,但辉瑞的肺炎球菌疫苗Prevnar13依然是最畅销的疫苗产品;吉利德由于其艾滋病毒产品组合,仍将是抗病毒市场的领先企业。

肿瘤领域,Opdivo将与Revlimid争夺世界上最畅销的产品;但Keytruda将在2022年将Opdivo淘汰成为畅销的PD-1/PD-L1产品,EP给出2022年两者的销售额预测分别为,Opdivo(99亿美元)和Keytruda(95亿美元)。