这是FDA迄今为止批准的第4个生物类似药,却比之前三个生物类似物的获批激起了更大的关注度,原因在于这是针对全球销售额最大的处方药修美乐的一款生物类似物。无论是双方在专利问题上互搏,还是接下来在支付定价上的种种过招,都对于全球其它生物类似物的上市有借鉴意义。

首先看看FDA为什么会批准?FDA已经确定该药与修美乐之间没有临床意义的差异,可用于以下适应证:成人适应证包括:中度至重度活动性类风湿关节炎;活动性银屑病关节炎;活动性强制性脊柱炎;中度至重度活动性克罗恩病;中度至重度活动性溃疡性结肠炎;中度至重度斑块型银屑病。儿科适应证包括中度至中度活动性多关节型幼年特发性关节炎,4岁及以上。和修美乐一样,Amjevita带有黑框警告,提醒药物会增加导致住院或死亡的严重感染的风险,以及儿童和未成年患者使用药物后有发生淋巴瘤等恶性肿瘤的报道。

但是对于生物类似物是否会从此在这个全球最大的市场上一马平川?需要厘清的问题还有很多。生物类似药可能即将爆发,但还需要时间。这时间,取决于药企和立法者的博弈。

不会很快上市

现在,修美乐的生物类似终于获得了FDA的批准,但这并不意味着很快Amjevita就可以上市销售。

这里有两个原因,一个是180天的上市等待期。去年,山德士(Sandoz)的Zarxio(安进公司优保津的生物类似药)在成为首个获得FDA批准的生物类似药后,美国联邦巡回法庭曾做出判决称,生物类似药在获得FDA批准后,必须给予180天的商业营销通知期才能够上市。之后山德士提起上诉,要求最高法院推翻该裁决,但最终裁决至少要到明年。在此期间,美国联邦巡回法院裁定的180天通知期成为了法律。

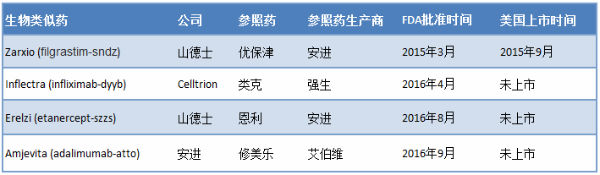

正因为此,虽然目前FDA已经批准了4个生物类似药,但仅有一个成功上市(见图1)。

图1:目前已经获得FDA批准的4个生物类似药

来源:FDA、公司新闻稿

第二个原因,是艾伯维已经就安进的这个生物类似药起诉专利侵权,声称Amjevita侵犯了该公司10项专利。作为这类诉讼的必然结果,艾伯维要求法庭阻止Amjevita上市销售,哪怕其已经获得了FDA的批准。

美国国会已经通过《生物制品价格竞争和创新法案》(Biologic Price Competition and Innovation Act,BPCIA),将其作为平价医疗法案(Affordable Care Act)的一个部分,但是国会并没有为建立专门针对生物类似药的监管路径提供任何资金。而且,尽管已经有4个生物类似药获批,但FDA仍旧缺乏相关的审批指南文件,且在批准生物类似药上仍然持传统思维,需要制药公司开展更多的研究数据,甚至开展额外的研究。Celltrion的Inflectra就因此多次被延期。 相对而言,欧盟在生物类似药审批过程上就更加顺畅。

FDA只负责考虑科学性,对生物类似药进行审批。而药物上市前的专利挑战则由法院根据BPCIA制定《美国专利改革法案》(America Invents Act,AIA)来解决。由于重磅生物药对原研药企业至关重要,这些公司除了专利以外,还通过商标、设备技术对药物进行多重保护。而根据BPCIA,如果一个生物类似药采用了与原研药相同的剂量和给药途径,也会构成侵权。

甜甜圈洞

生物类似药的批准和上市是否会影响到修美乐的全球销售额冠军的霸主地位?行业分析师们认为,不用担心。

2015年,修美乐的销售额为140亿美元。之前EvaluatePharma发布的预测认为,到2022年,这个药物的销售额仍旧能够达到136亿美元以上,仅次于BMS的Opdivo,列全球处方药销售额的第二位。另外一个重磅生物药恩利的销售额到2022年也仅从目前的90亿美元下跌至71.7亿美元,列第七位。

Leerink Partners的分析则还要乐观,该机构预测,2022年,修美乐和恩利的销售额将继续增加,仅在美国就分别将达到150亿美元和67亿美元的峰值。

原因是,这些重磅炸弹级的药物对于它们的原研厂商来说至关重要,以至于这些药企一定会尽全力通过法律手段阻止竞争产品的上市。以修美乐和恩利为例,这两个药物分别占艾伯维和安进公司总收入的61%和25%,一旦这个拳头产品销售额下跌,后果不堪设想。

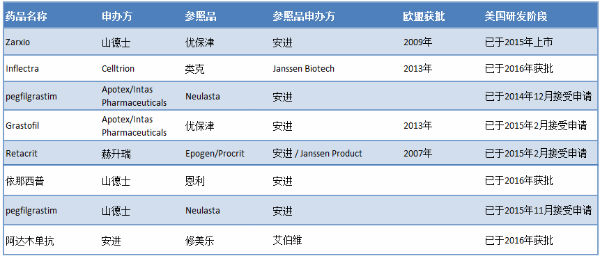

另一方面,因为生物药的复杂性和经费问题,FDA在审批生物类似药上速度不会特别快,明显落后于欧盟等其他国家。由图2可以看出,Zarxio的获批上市比欧盟足足晚了6年,有3个生物类似药的申请已经超过一年还未获批。

图2:FDA已经接受的生物类似药申请

来源:汤森路透

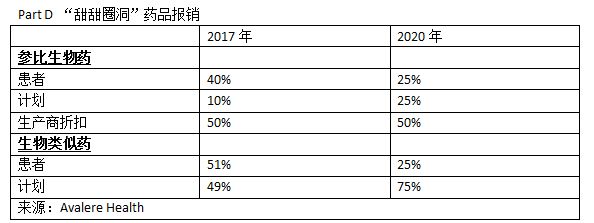

支付也是原因之一。在欧洲,生物类似药的价格平均比参比品低25%。而在美国,根据Avalere Health数据,唯一上市的生物类似药Zarxio的标价相对于原研产品只有15%的折扣。而且目前美国的医保政策,2010年出台的“合理医疗费用法案”(Affordable Care Act,ACA)同样被授权用于生物类似药,根据该法案的规定,Part D,又称“甜甜圈洞”(donut hole)计划覆盖下的患者使用生物类似药需要比使用参比品生物药自行负担更多的费用。

竞争最激烈的市场

截至2015年9月30日,FDA已经收到了22个按照生物类似药简化审批途径(351(k))提交的新药临床研究(IND)申请。FDA的一名发言人称,截至2016年4月18日,FDA有60个生物类似药项目在等待审批,已经发出的相关会议请求涉及19个不同的生物药参比品。BioWorld的报告称,还有更多的候选药物正处在早期的发现阶段。这些在研的生物类似药瞄准的都是最畅销的那些生物药。

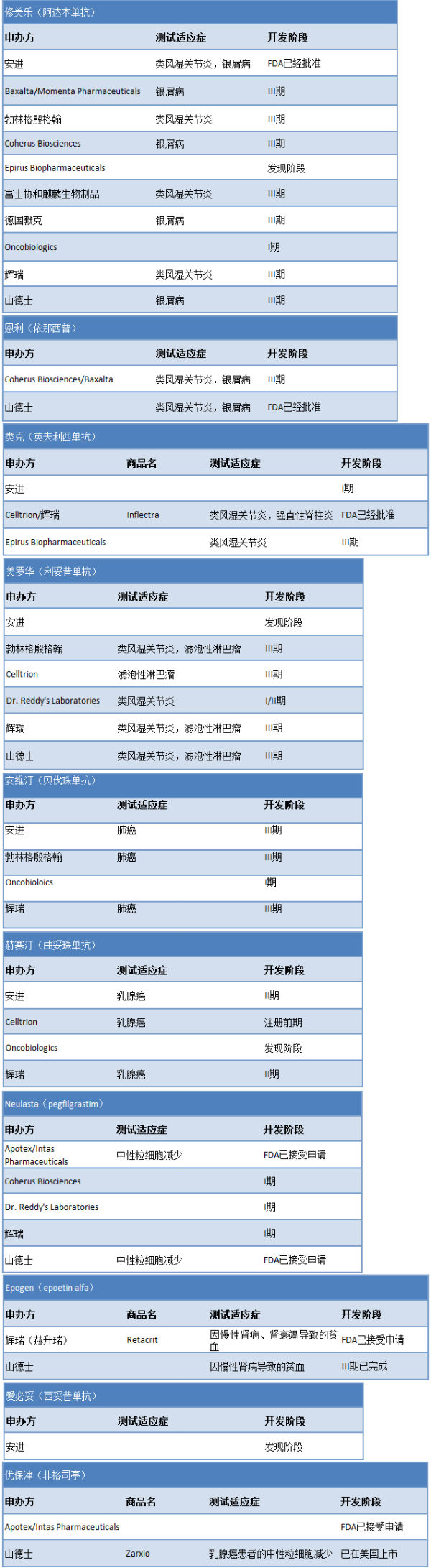

尽管存在种种困难,但是巨大的市场诱惑加上创新乏力,即将过期的生物重磅药仍然是众多药企争相仿制的目标(见图3)。

图3:美国市场正在开发的生物类似药

来源:汤森路透

值得关注的是,因为生物类似药对于工艺上的门槛高,因此,开发商除了传统的仿制药厂商,如Dr. Reddy's、Apotex以外,还有众多的品牌大药企,包括辉瑞、安进、诺华(山德士),更有Celltrion这样新成立的、专注于生物类似药的公司杀入。以安进公司为例,美国已经批准的4个生物类似药中,有2个的参照药是该公司的原研生物药,但这次该公司的生物类似药Amjevita同样成功获得批准,另外还有5个生物类似药在研发中。