一、 疫苗的概念及分类

疫苗,是指一切通过注射或黏膜途径接种,可以诱导机体产生针对特定致病原的特异性抗体或细胞免疫,从而使机体获得保护或消灭该致病原的生物制品,包括蛋白质、多糖、核酸活载体,感染因子等。在我国,疫苗分为一类疫苗和二类疫苗。

一类疫苗,是指政府免费向公民提供,公民应当依照政府的规定受种的疫苗,包括国家免疫规划确定的疫苗,省、自治区、直辖市人民政府在执行国家免疫规划时增加的疫苗,以及县级以上人民政府或者其卫生主管部门组织的应急接种或者群体性预防接种所使用的疫苗。

二类疫苗,是指由公民自费并且自愿受种的其他疫苗。目前推荐使用的二类疫苗有:甲型肝炎疫苗,水痘疫苗,b型流感嗜血杆菌疫苗,流行性感冒疫苗,口服轮状病毒活疫苗,肺炎球菌结合疫苗,23价肺炎球菌多糖疫苗,狂犬病疫苗,乙肝疫苗,狂犬病免疫球蛋白,乙肝免疫球蛋白等。

分类

1,灭活疫苗:包括细菌性(如伤寒、百日咳、、肺炎)、病毒性(如狂犬病、出血热)和类毒素(如白喉、破伤风)。

2,减毒疫苗:

制备方法:将病原微生物(细菌或病毒)在人工培育的条件下,促使产生定向变异,使其极大程度的丧失致病性,但仍保留一定的剩余毒力、免疫原性及繁殖能力。

细菌性如:卡介苗(BCG)、炭疽、鼠疫等。

病毒性如:麻疹(Mv)、脊髓灰质炎(OPV)、流行性腮腺炎、风疹、甲型肝炎等。

与灭活疫苗相比,减毒疫苗通过非正常培养选择减毒菌株,免疫接种仅需一次,相对不稳定,机体免疫反应类型为体液免疫和细胞免疫,有可能毒力回复,对免疫缺陷者有危险,工艺复杂且成本高、研发周期很长。

3,组分疫苗:其特点是使用病原菌的某一部分或特定成分,通过纯化、改造而成,常见的组分疫苗是流感疫苗。

4,基因工程疫苗:使用DNA重组生物技术,把天然的或人工合成的遗传物质定向插入细菌、酵母菌或哺乳动物细胞中,使之充分表达,经纯化后而制得的疫苗。如乙型肝炎疫苗。

6,治疗性疫苗:治疗性疫苗是指在已感染病原微生物或已患有某些疾病的机体中,通过诱导特异性的免疫应答,达到治疗或防止疾病恶化的天然、人工合成或用基因重组技术表达的产品或制品。是目前市场的热点,如肿瘤疫苗。

新的疫苗平台技术

1.重组病毒样颗粒技术

2.新载体疫苗(DNA疫苗等):将抗原的基因构建到表达质粒,将其作为疫苗打入人或动物体内,表达质粒在细胞内表达抗原蛋白,从而达到引发免疫反应的效果。

优点:制备简易

缺点:DNA进入细胞的效率低、潜在的基因重组可能性、持续表达可能引起的免疫耐受等。

2.新型疫苗佐剂

3.疫苗递送系统与剂型技术

4.新细胞系

5.多糖蛋白结合疫苗技术

6.多联多价疫苗技术

7.治疗性疫苗(癌症疫苗)是目前的热点。

主要应用于尚无有效治疗药物的疾病,如肿瘤、自身免疫病、慢性感染、移植排斥、超敏反应等。

机理:通过不同途径把微生物抗原提呈给免疫系统,来弥补或激发机体的免疫反应(特别是细胞毒性T细胞,CTL的杀伤活性),从而达到清除病毒的治疗作用。

举例:

(1)细菌型治疗性疫苗:结核杆菌治疗性疫苗、麻风杆菌治疗性疫苗、幽门螺杆菌治疗性疫苗。

(2)病毒型治疗性疫苗:单纯疱疹治疗性疫苗、人类免疫缺陷病毒(HIV)感染治疗性疫苗、人乳头瘤病毒感染治疗性疫苗。

(3)肿瘤型治疗性疫苗:以肿瘤细胞为基础的第一代疫苗和树突细胞疫苗、转基因肿瘤细胞疫苗、抗原合成肽疫苗、肿瘤核酸疫苗

(4)自身免疫疾病型治疗性疫苗:多发性硬化症治疗性疫苗、重症肌无力治疗性疫苗、系统性红斑狼疮治疗性疫苗、I型糖尿病治疗性疫苗。

二、全球疫苗市场概况

疫苗作为一个非常特殊的行业,受到国家的高度管制,同时其安全性也备受关注,市场带有强制性。因此政府对市场的推动作用对这个行业影响很大。

数据总览及预测

在2005-2010年间,全球疫苗市场的年均增长率为9%,其中复合年均增长率增加了23%,而药品类仅为6%。成年人用疫苗增长尤其迅速。预计整个疫苗市场将在2015年达到390亿美金。

从国际趋势看,肺炎、轮状病毒等专科特色疫苗逐步占据疫苗市场的半壁江山,占总体增长的80%。治疗性疫苗增速迅猛,是未来的发展方向。纵览2000年到2014年的疫苗市场份额,专科类儿童疫苗从9%增长到30%,成人专科疫苗从3%增长到20%,而近五年的治疗性疫苗从2009年的2%增长到8%,预计未来十年还会有迅速的增长。

未来研发方向

全球疫苗研发管线中,抗感染仍是重点,而肿瘤等治疗疫苗显著增多。治疗性疫苗逐年猛增,将拉动国际疫苗市场三分之一的增长。

对标国际,更多的二类疫苗新品将可能被纳入国家免疫规划中。在发达国家,b型流感嗜血杆菌、肺炎疫苗、水痘疫苗和人乳头瘤病毒均包括在国家免疫规划中。

未来几年将有大量的疫苗新产品进入市场,从而推动二类疫苗市场增长,这其中包括辉瑞的13价肺炎疫苗,SINOVAC 的手足口病疫苗和23价、13价肺炎疫苗、万泰疫苗的人乳头状瘤病毒疫苗,GSK的百白破-b型流感嗜血杆菌-脊灰灭活疫苗。

国际行业整合趋势

目前全球疫苗市场有五家企业占主导地位,88%的市场份额集中在前六位的厂商,包括葛兰素史克、赛诺菲安万特、默克、辉瑞和诺华。其中葛兰素史克全球销量最大,09年销售额达到67亿美元,诺华全球销售额15亿美元排名第五。在诺华,辉瑞,赛诺菲,默克,GSK五家公司2011年的财务数据中可以看出,疫苗的利润几乎都占了整个公司的10%以上,到2012年的疫苗销售前三分别是是:肺炎球菌疫苗,儿科组合,HPV。

过去10年全球疫苗市场都在持续整合,大企业通过兼并收购不断成长。雅培收购 Solvay ($6.6B),使得雅培能够拥有Solvay的疫苗业务并进入新兴市场(主要是东欧和亚洲)。强生收购Crucell ($2.4B),而Crucell在疫苗的研制、探索以及商业化方面存在极大的潜力为强生进军疫苗市场打造平台。

目前全球疫苗行业增长的主要推动力有三个方面:

1,新进入行业者不断增加,除了老牌的几家跨国公司,现在涌现出很多新的创业者在寻找疫苗行业的机会。

2,更大的覆盖面:政府全国性的免疫计划增加了疫苗行业的覆盖面。例如阿根廷,巴西,中国是典型的新兴市场,美国和日本已为成熟市场。

3,高定价:自主定价能力,有力的疫苗定价大环境促进了大量的新产品的出现。例如肺炎球菌疫苗Prevnar-13,脑膜炎球菌疫苗Menactra,宫颈癌疫苗Gardasil。

这些跨国公司在寻找市场时主要有三个方向:1,关注新兴市场(比如中国)。2,治疗性疫苗。 3,维持或建立新的商业联盟。成熟市场如美国,政府继续扩大市场覆盖率,在2013年增加了7800万的市场。日本则把更多新产品如HPV,Hib等加入到疫苗计划中去,疫苗销售量从2006-2011年,增加了28%。

从1985-2015的全球疫苗市场来看,新兴的疫苗产品的定价走势逐渐升高。因此谁先拥有新产品,则拥有更多的定价话语权。但高定价也意味着在后续同类产品出现时的弱竞争能力,因此国内外的疫苗公司都在慎重考虑定价的问题。

三、中国疫苗市场现状和发展预测

20世纪70年代以来WHO开展了EPI(Expanded Programme on Immunization扩大免疫规划)行动,我国的一类疫苗免疫规划到2008年也扩大至11种疫苗。2007年以前旧的免疫规划只包括卡介苗,脊髓灰质炎疫苗,乙肝疫苗,麻风腮联合疫苗和百白破疫苗。2008年后新的免疫计划升级了部分疫苗以覆盖新的疫苗产品,还增加了甲肝、脑膜炎、乙脑这三种原来自付费的疫苗,在局部地区增加了出血热、炭疽和钩端螺旋体疫苗。随着国民经济的发展,计划免疫还将进一步扩大,有些地区还将进行个别苗的试点。

目前国内一共有41家疫苗生产企业,生产了25种一类疫苗35种二类疫苗。

国内市场发展和预测

从市场角度我们将中国的疫苗市场分为三类,计划免疫类儿童疫苗、自费儿童疫苗和成人疫苗。每个细分市场又包括几种不同的疫苗。

2006年至2011年五年间,疫苗细分市场上不同疫苗呈现显著不同的增长率,一类计划免疫疫苗扩容和新疫苗的出现是市场增长的主要驱动力。疫苗市场的整体增长大概为年复合17%左右,相对于其他药品(如化学药)来说他是一个缓慢增长的趋势。

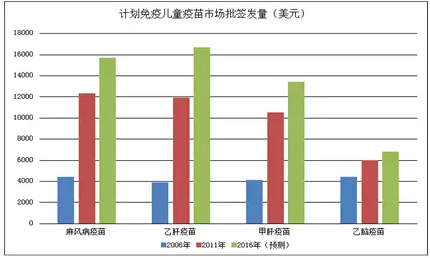

计划免疫儿童疫苗市场上,麻风病疫苗、乙肝疫苗、甲肝疫苗和乙脑疫苗2006年的批签发量分别为4400万美元,3900万美元,4100万美元,4400万美元,2011年批签发量12300万美元、11900万美元、10500万美元和6000万美元,前三种疫苗的年复合增长率均超过了20%,预测这些产品2016年的销量分别为15700万美元、16700万美元、13400万美元和6800万美元。

儿童自费疫苗市场上,2006年主要产品是流感嗜血杆菌疫苗和水痘疫苗,年复合增长率分别为39%和百分之29%,该细分市场增长最快的是7价肺炎球菌结合疫苗,年复合增长率达到68%。

成人疫苗市场主要是狂犬疫苗和流感疫苗,预计2016年将达到59300万美元和25900万美元。虽然目前成人市场除了这两个产品还没有销量很大的吸睛产品但是随着目前疫苗研发的快速进展和产品储备,新出现的疫苗销量至2016年将达到20000万美元。

在华外企

疫苗市场上,在华的跨国公司和国内几家主要的疫苗企业共同构成了竞争格局。跨国公司占据24%的市场份额,国内主要疫苗生产企业占40%的市场份额,中国中生集团占据35%的市场份额。跨国企业主要包括赛诺菲、葛兰素史克、诺华和辉瑞,其中赛诺菲在华销售量最大,产品最全,2011年赛诺菲疫苗产品销量达到18500万美元,主要产品包括肺炎疫苗,结核疫苗,百白破联合疫苗等。国内企业主要以中生集团为主再零星布局了一些民营企业包括智飞,华兰、成大和其他生物研究所。中国的疫苗企业共计41家。对投资机构来说,新建疫苗企业风险很大,因为新建疫苗生产线投入很大。如果并购疫苗类生产企业,好的并购标的也不多。跨国企业通过引入更多的产品进入中国来提高竞争力而本土企业通过生产和研发升级,产业并购来参与竞争。

国内政策导向

整个疫苗市场主要是国家政策导向的,政府加大了对疫苗市场的监管同时也给予疫苗产品的研发更多支持。监管体系的升级包括:

1.2011年CFDA采用世界卫生组织批准的国际标准;

2. 2011年3月实施的新版GMP要求疫苗生产厂家在2013年12月底之前必须达到新版GMP的要求;

3. 新的药典提高了很多疫苗产品的质量标准,有些厂家由此不得不退出中国市场,但是2015版的药典将不再会提高标准。

政府通过以下几方面支持疫苗研发:

1.中国政府批准建立疫苗供应体系,94亿元人民币将投入六个主要项目,其中包括六个新的疫苗产品。

2.2011年底国家发改委和商务部公布了新的外商投资指引,鼓励企业生产新的疫苗,例如宫颈癌疫苗、疟疾疫苗和手足口病疫苗。

政府的另一个政策导向是计划免疫会继续扩大,进入计划免疫的关键标准包括:流行病学和疾病学的研究;本土生产和充分的供给;省市财政状况。将来可能进入计划免疫的疫苗包括:流感疫苗,宫颈癌疫苗,流行性脑脊髓膜炎疫苗。但是目前还很难准确预测什么时间点计划免疫扩容会实施或者哪种疫苗会进入计划免疫当中。很多疫苗研发企业受政策导向影响非常明显,例如,军科院近期参与的埃博拉疫苗的研究。

四、新兴疫苗市场的进展

治疗性疫苗

到目前为止全球上市的治疗型疫苗有四个,进入临床二期的超过200多个。在国际市场上治疗型疫苗的市场规模到2017年将达到60亿美金。国内外治疗型疫苗在研项目中,超过临床二期的中国只占3%并且没有上市产品。

国内外治疗性乙肝的研发进展如下:国外有一个产品进入临床三期,三个产品进入临床二期,三个产品进入临床一期。国内有两个产品进入临床三期,两个产品进入临床二期,其中第三军医大的人工合成多肽疫苗进入三期临床后已经宣告失败,复旦大学与江苏悦达合作的HBsAG抗原+乙肝免疫球蛋白的产品已经完成了临床三期试验,解放军485医院与拜迪生物合作的双质粒DNA疫苗已经完成临床二B期试验,解放军485医院与深圳康泰合作的高剂量乙肝疫苗正在进行临床二期试验。

DYNAVAX三期临床已经结束,两针免疫接种血清保护率为95%和23%,已经获得FDA审批,完成三期临床后进行安全性跟踪试验。辉瑞的新型乙肝预防性疫苗1 mg CpG7909+20ug HBsAg 抗原,二期临床结束,可产生有效而持久的机体保护。国内沃森生物已于2013年获得新型乙肝疫苗临床批件,主要针对对现有无免疫应答的人群。

古巴的BASVAC疫苗在三期临床研究中获得良好效果,是最有可能成功地治疗性乙肝疫苗,是2015年最具期待的肝病治疗药物之一。

国内狂犬疫苗的生产和研发情况。

国内狂犬疫苗的生产厂家由2007年的13家减少到2014年的9家,批签发量由2007年的1369万人份降低至2014年的1068万人份。生产厂家共14家,名包括辽宁成大和长春生物等知名企业。辽宁成大是生物狂犬疫苗最大的生产厂家。2014年上半年的主营收入达到4.67亿,净利润2.13亿。新产品TVAX-ZY003与CTN-1V相比的优势包括:感染细胞后,细胞病变加快,病变均匀;毒力小幅提高,效力大幅提高,免疫小鼠后抗体大幅提高;简化的纯化步骤,成本更低;符合国家质量标准,残留物更低。

治疗型乙肝疫苗TVAX-ZY008

治疗型乙肝疫苗TVAX-ZY008能够刺激机体产生强烈细胞和体液免疫,从而清除HBV病毒和S抗原。与DYNAVAX相比TVAX-ZY008具有以下优势:首先是双抗原低含量,采用目前临床效果好的治疗型疫苗组分S抗原和C抗原,而且抗原使用量低,更安全,溯源汉逊酵母高效表达,系统表达。CpG佐剂机理更清楚,能同时加强体液和细胞免疫反应。免疫优势在于强力的抗原特异性细胞免疫,体液免疫反应,抗原清除明显,同时安全性高,对机体和肝脏无损伤。知识产权方面,CpG序列和组合物PCT均获专利。

2,基因重组VLP疫苗技术和产业化

1970s重组DNA技术的发展催生基因工程、蛋白质工程。1980s 之前为培养天然病原体灭活、裂解获得疫苗。近二十年来,“重磅炸弹”药物和疫苗中重组蛋白或蛋白组成的颗粒疫苗异军突起。新一代基因工程疫苗利用体内合成生物学结合真核细胞培养,生产的复杂重组蛋白,具备糖基化、酰基化、转录和翻译后修饰,获得传统方法无法生产的高端疫苗。例子:重组疫苗Gardasil、Cervarix预防宫颈癌、猪圆环疫苗。

2008年,吉布森(Gibson)等人报道了世界上第一个完全由人工化学合成、组装的58万个碱基的细菌基因组。2010年,在花费了四千万美元和15年的努力后,吉布森宣布,世界上第一个由纯人工合成创造的细菌物种“Synthia”诞生了。

疫苗未来的趋势:体外合成基因组,体内合成病毒、细菌蛋白外壳作为新型疫苗

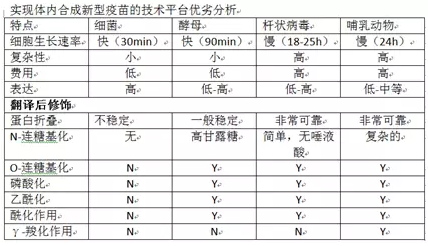

利用病毒基因组信息学,计算模型辅助设计抗原序列,可以实现由任何病原体基因组中编码免疫蛋白的DNA到活性蛋白质的设计和生产,创造新的预防和治疗手段。现在已有用细菌、动物细胞等来做疫苗的技术,存在一定的优越性,但目前我们认为利用昆虫细胞和杆状病毒技术有更大优势,造价低,安全性高。

利用悬浮培养昆虫细胞培养和重组杆状病毒技术研发和生产新型病毒样颗粒疫苗(virus like particle, VLP)。体内高效合成特异抗原,包括病毒衣壳、细菌外壳作为“超级”疫苗,提高安全性和降低成本。

用细菌来做疫苗,一些免疫原性及用量上,不能和真的细胞相比。用动物细胞和人细胞系统做疫苗的技术不是很成熟,且造价较高。酵母系统和昆虫系统比较成熟,因此病毒样颗粒疫苗就从这两个系统里来选。

基因工程动物疫苗面临的机遇

举例1:口蹄疫疫苗

目前国内市场的大部分口蹄疫疫苗采用的技术有灭活、灭活合成肽、合成肽等,2014年的销售额约为22亿元。政府采购正向“市场苗”过度,预计质量有保证的“市场苗”容量约为每年100亿(每年出栏10亿头牲畜,每头牲畜按照10元计)。

口蹄疫疫苗没有进口产品、没有基因工程疫苗,国产疫苗全部为一、二代技术生产,所用毒株老化,保护不足。这样就为VLP疫苗赢者通吃预留了空间。

举例 2:猪圆环疫苗

中国市场猪圆环疫苗销售在12-14亿元,容量在70亿元左右国外市场年销售约8亿美元,主要是辉瑞、英特威、先灵葆雅产品为主。

国内产品主要是灭活疫苗,同质化竞争明显,生产厂家包括普莱柯、瑞普生物、江苏南农、中牧实业、诺倍威、武汉中博、福州大北农等。

进口产品以勃林格的VLP疫苗为龙头,年销售约4亿。该公司泰州厂在建。将于2020年左右形成销售能力。预计2017年投产的VLP疫苗,可以与进口疫苗形成有力竞争态势。

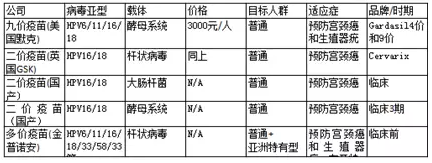

举例3:宫颈癌疫苗宫颈癌VLP疫苗市场和产品分析

重组VLP疫苗技术特点

• 疫苗组成成份:病毒亚型的选择适合区域流行优势株,加强针对性和提高保护覆盖率。

• 分子结构:采用蛋白质工程改造分子结构、多个蛋白共表达技术,设计结构更接近天然病毒的疫苗。优于灭活和裂解疫苗。

• 改进型生产工艺:无血清、无蛋白培养和纯化新工艺的应用以及 VLP直接色谱纯化和制剂,提供批次稳定性。

• 打造价格优势:昆虫细胞无血清、无蛋白培养基和改进工艺流程,可以大大降低成本,优于二倍体细胞等哺乳细胞平台。

• 快速生产应急疫苗:突发新型病毒性流行病,病原体基因测序完成后,一个半月内可以完成小试,相比传统方法的至少三个月。

互联网+趋势下的疫苗行业

2014年,互联网医疗(移动医疗)的元年。医疗健康产业正在从政策、形态、需求等方面进行深刻的变化,移动互联网成为倒逼医疗健康产业的变革重要力量,具有前瞻的创业者和巨头都在创新和布局。

BAT的布局:百度(好大夫)、阿里(中信健康、未来医院)、腾讯(丁香园、挂号网)

创新企业如春雨C轮、熙康37亿融资,2014公开投资案例104起。二级市场有朗玛信息收购三九健康。

当互联网医疗串联整个产业链条,大数据就会产生一个产业价值。

首先是疫苗接种数据,包括接种率、接种时间、接种全程完成率、接种省份和城市,接种点、接种不良反应。

其次是应用,疾控中心可以分析接种率,制定相关免疫规划和疫苗接种策略;查漏补种,消灭免疫空白,提供免疫接种率。疫苗生产企业可以了解销售流向、分析市场潜力/市场占有率、进行疫苗库存和效期管理、调整生产/研发/销售/市场策略。而接种者本人可以进行接种预约、接种咨询、接种记录查询等等

那么当疫苗遇上互联网+会有什么样的新格局呢?下面介绍几个新兴的互联网+产业。

(1)疫苗接种云服务——呼声(基于微信平台)

据有效数据统计,城镇流动人口率为21.16%,最高省份可达40%,而官方考核要求一类疫苗的接种率必须达到85%。流动人口大不好掌握,对疫苗接种安全性的疑虑是影响疫苗接种率的主要原因。

呼声以微信平台为主,短信为辅,将免疫规划系统和儿童家长联系在一起,覆盖免疫规划的整个生命周期,让每一位家长不失联。家长可以通过微信平台查询接种程序和接种记录,随时掌握宝宝接种信息,避免漏种、重重和错种。目前呼声已在三个省份试点使用,与多家省市疾控建立联系。

功能一览:

可以随时查询宝宝以往接种记录信息

在线个性化提供专业和全面的疫苗、预防接种相关知识,以及常见问题处理解答

接种时间和疫苗剂次自动提醒,什么时候要打疫苗、打什么疫苗清清楚楚,再也不会忘记和漏种了

在线随时查看下次接种剂次、时间、排队号,再也不用抱着孩子一早去取号排队等候了

24小时在线答疑解惑,

家长育儿经验交流分享

接种前注意事项提醒,留观30分钟温馨提示!接种当日居家护理指导及回访

(2)移动互联网探索——超级疫苗表(基于独立APP)

首先我们先看几个行业新闻,带来一些思考。

1,MERS:《MERS抗体研究初见成效公众不必恐慌》,《MERS尚无疫苗和治疗药物》

思考:其实埃博拉也一样,疫苗的产品研发相当漫长,在中国更是如此。产品领先的可以独步天下,产品竞争的那就要渠道网络。

2,兰菌净:《进口药“兰菌净”被中国当疫苗用8年》,《兰菌净非疫苗身份背后的审批之门》

思考:疫苗的采购和管理,营销和推广暴露了很多问题,市场和政府如何平衡。

3,政策:《卫计委规范预防接种工作的通知》《医生诱导家长接种付费疫苗可当场打电话举报》,《海南规范预防接种接种单位不得诱导推广第二类疫苗》

思考:原来通过政府或者医院、医生的“处方权”向“用户自主选择”方向发展。

在互联网医疗里面,有两个维度,一个面向患者,随诊平台这种,另一个是面向医生的。比如疫苗面向公众的。

从互联网的角度讲为什么做这个事情。

第一,群体很特殊——母婴,对服务体验要求高,关注度高,消费能力强!

第二,频率。从低频率的医疗属性来看,疫苗有一定医疗频率。儿童疫苗接种有一定的工具属性,一定的频率。

第三是医院,社区医院为主,品牌弱,容易被互联网化,我们很容易被当做云端。医生和老百姓距离近。

第四是药品:很特殊,特别是二类疫苗,是自愿自费的。

第五政府,监管很严。

核心功能

家长用户:分时预约,方便快捷,无需到医院等待。医院:有序和谐,接种有序,积累数据,管理用户等。

医生在线答疑,和专家视频宣讲。

健教宣传:智能提醒防漏打:根据出生日期和城市自动匹配需接种的疫苗、自动提醒。知识库:免费、收费疫苗的数据完整展现,疫苗注意事项、不良反应、备注等一目了然,新鲜健教资讯随时查阅。

目前为止,超级疫苗表覆盖了全国90+家医院,分布北京、四川、山东、浙江、河南、山西、重庆等省市。

五、讨论与展望:中国疫苗市场的未来

发展障碍——安全性问题及可能的解决途径

疫苗的安全性问题非常敏感,大多用于健康人群,尤其是幼儿和儿童。并且中国独生子女的政策,使得人们尤其关注疫苗的安全性。因此目前安全性问题可能是国内疫苗市场的最大障碍和障碍,如果这个问题不很好的解决,很多人会对中国疫苗的未来市场持悲观态度。

当然疫苗出问题的原因,非常复杂,未必就是疫苗本身的问题。接种了上千次,总有几次可能由于很多非相关性原因导致的问题,但是中国的小孩子都很宝贵,一旦出问题,家长一定会往疫苗上去联想,这时再和家长理论到底是卫生原因还是科学性原因,都没用,应该先赔了再说,后面再去纠正这个问题。因为说穿了,这是一个概率事件,大面积的接种必然会存在一些不良反应。没有谁敢讲自己的疫苗是绝对没有副作用的。所以,百姓,企业,政府,都应该正面的去面对安全性的问题。

解决方式比如可以建立一个百姓的公信制度,例如不良反应保险。国外每次接种疫苗都会有几分钱用于购买保险,一旦出了意外,是保险公司负责理赔。希望有个机构或者厂商能做一个担当,一旦出现问题,首先是去赔偿,而不是去问责,毕竟是人命关天的问题。保险最能解决的,是大家对疫苗的信心。

有数据测算过,一年2亿就能解决疫苗保险的问题,但是这2亿资金从哪出,又是一个问题。现在没有政策。如果把保险引入进来,那么怎么买?国家在采购一类疫苗时,每年补助了29亿。但是二类疫苗就做的好一些,有专门的一个部门,一旦出事,就会有专人负责理赔。所以目前出问题比较多的就是一类苗,一类苗本身的价格实在是太低了,是政府采购,政府主导,政府买单的,很难让企业自助承担这个费用。

过度竞争,如何突破,未来趋势是什么

全球有五家大型厂商占据了88%的疫苗市场份额。与全球疫苗市场相比,中国疫苗市场仍处于竞争较为分散的阶段,有40多家生产商,市场份额还没有明显的整合,仍有新厂商不断进入。且整个行业容易受到突发事件影响,如2013-2014年的乙肝疫苗安全性事件。

国内的趋势和机会:

1,行业整合,提高集中度。一个是品种整合,全面。第二个是渠道,现在国内除了生产型企业以外,营销型的企业也更多,每个省都有,甚至每个地区都有,因此渠道整合也是大趋势。行业整合比较适合已经成规模的疫苗企业。

2,已有产品的升级。如百白破到无细胞到组分到基因重组,愈加精纯。

多糖到结合。西林瓶到预充针,使用上更方便。并且联苗是大方向。某大型跨国药企的策略就是把单苗价格降低,主推联苗。国内市场,则是机会和挑战并存吧。

3,新产品,新发传染病,肿瘤及慢性病

4,质量标准提升与国际市场。质量标准应该是国际国内联动的一个策略。疫苗非常特殊,尽量不要有闪失,出现安全性问题。所以质量标准的提升是很关键的问题。比如通过WHO认证,应该是一个安全性的保障。

5,疫苗行业还是有天花板,疫苗未来的发展方向应该是药品。就是治疗性疫苗,肿瘤性治疗性疫苗,与免疫治疗产品合用等等,将是一个很大的市场。再者如成人疫苗,也是一个很好的市场,例如重心放在旅行、提高生活品质等。比如以前认为不是病的东西,但是影响到人们的生活和感受了,像过敏,可以做成疫苗产品。

投资的方向

疫苗市场的投资必须考虑这三个关键成功因素,从传统模型开始转变:

寻找正确的投资组合,如预防型还是治疗型,包括给药方式的创新;

建立正确的商业模型,如何影响政府,如何和患者沟通。

对于投资人来说,一类疫苗和二类疫苗市场各有特点。一类疫苗市场虽然市场容量大,但是由于是政府采购,普遍利润率低还要承担巨大的产品突发事件处理的风险,很多民营企业都意识到了这个问题,在未来的两到三年。这些企业会退出该市场,整合成为三到四家主要生产企业。二类疫苗市场随着支付方式的改变,消费者需求的转变也会面临整合。